В периоды экономических кризисов традиционно возрастает уровень спроса на драгоценные металлы. Подобный всплеск интереса со стороны инвесторов легко объясним: в условиях нестабильности на финансовых рынках стоимость большинства инвестиционных активов становится трудно прогнозируемой и для инвесторов на первый план выходит желание сохранения своего капитала, а не его преумножение. По этой причине, в целях защиты своих средств от возрастающего уровня экономических рисков, инвесторы выбирают драгоценные металлы в качестве объектов инвестиционной деятельности.

Не стал исключением и нынешний кризис. Так, за первые 8 месяцев 2009 года инвестиционный спрос на золото (покупка слитков и монет) достиг 222,4 т, что превышает значение аналогичного показателя 2008 года на 46,4%. Однако, при этом стоит отметить, что во втором квартале 2009 г. он достиг минимального уровня со времени банкротства Lehman Brothers в сентябре 2008 г. Объем же покупок инвестиционных монет на западных рынках все еще существенно выше среднего уровня (38,7 т), однако ниже рекордных 137,9 т и 92,7 т. второго квартала 2008, и первого квартала 2009 г. соответственно.

Рост спроса на драгоценные металлы наблюдался и в Российской Федерации. Так, по данным Сбербанка в 2008 году физические лица приобрели порядка 250 тонн драгоценных металлов (золото, серебро, платину и палладий). Объемы продаж золота достигли 55 тонн, что в три раза выше аналогичного показателя 2007 года. Количество операций с обезличенными металлическими счетами в 2008 году возросло в четыре раза, а спрос на монеты из драгоценных металлов увеличился в два раза по сравнению с 2007 годом. При этом интерес со стороны граждан к инвестиционным монетам из золота с "запуском” механизма «плавной девальвации» рубля в конце прошлого года лишь усилился.

Двукратное увеличение спроса на ювелирные изделия осенью 2008 года также отмечали представители ювелирной промышленности. При этом наибольшей популярностью пользовались ювелирные изделия, обладающие минимальной художественной ценностью.

Рост спроса со стороны инвесторов на драгоценные металлы не мог не отразиться и на стоимости самих металлов на мировых рынках (рис. 1). Так, с момента входа мировой экономики в “острую” фазу финансово-экономического кризиса в 3-4 кв. 2008 года наблюдался устойчивый рост стоимости всех драгоценных металлов, обусловленный, в первую очередь, увеличением инвестиционного спроса.

Рис. 1 Динамика стоимости драгоценных металлов на мировых рынках за период с 2005 по 2009 гг. (долл. за тройскую унцию)

Принимая во внимание то обстоятельство, что мировая экономика еще не восстановилась от последствий финансово-экономического кризиса, несмотря на рост стоимости, инвестиции в драгоценные металлы по-прежнему выглядят достаточно привлекательно. Так, по мере восстановления промышленности (в первую очередь мирового автопрома) цены на металлы платиновой группы неизбежно пойдут вверх, т.к. именно резкое снижение объемов производства в автомобильной промышленности в первую очередь привело к самому существенному падению цен на МПГ, начиная с 2004 года. Стоимость серебра, которое традиционно широко применяется в промышленности и при реализации инфраструктурных проектов, реализуемых при государственной поддержке, также имеет серьезные предпосылки к дальнейшему росту.

Относительно прогнозной стоимости золота в настоящее время мнения экспертов существенно разнятся, и, в зависимости от того, какой фактор аналитики той или иной компании считают наиболее важным, меняется и их точка зрения относительно будущей стоимости золота. При этом стоит отметить, что различия в прогнозах весьма существенны: так, например, аналитики банка Natixis ожидают снижение цен уже в 2010 году до $ 950 за унцию, в то время, как представители банка J.P.Morgan прогнозирует - 1400-1450 долл/унция уже во втором квартале 2010 г.

Причинами подобного расхождения в оценках экспертов является то обстоятельство, что золото традиционно считается наиболее инвестиционно-привлекательным металлом, что обусловлено целым рядом причин: особой ролью золота в мировой финансовой системе (длительное время золото выполняло роль универсального платежного средства), условиями торгов, а также структурой спроса на золото.

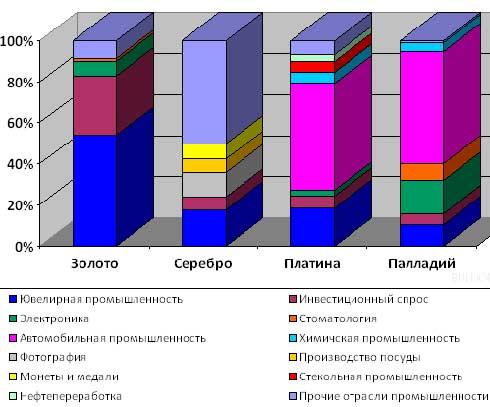

Рис. 2. Структура спроса на мировых рынках драгоценных металлов в 2008 году (в % к итогу) [1]

Как видно из приведенной выше диаграммы структура спроса на драгоценные металлы существенно различается. Однако, несмотря на данное обстоятельство график №1 свидетельствует о том, что на мировых рынках, наблюдается устойчивая корреляция стоимости драгоценных металлов.

Промышленный спрос на золото составляет порядка 73% от совокупного спроса (по данным 2008 года), что значительно ниже аналогичного показателя для металлов платиновой группы (МПГ). Так, промышленный спрос на платину составляет 92% от совокупного мирового спроса на данный металл, для остальных представителей данной группы металлов значение показателя близко к 100%. Доля промышленного спроса на серебро также близок к 90%.

[1] Диаграмма построена на основе источников:

Мировой рынок золота 2009: аналитический отчет NBL Gold.

Мировой рынок серебра 2009: аналитический отчет NBL Gold.

Johnson Matthey Platinum 2009: Annual analytical review.

Дополнительным подтверждением того факта, что золото является наиболее инвестиционно-привлекательным металлом может служить структура обезличенных металлических счетов российских банков:

Таблица № 1. Доля драгоценных металлов на обезличенных металлических счетах в российских банках за период с 2006 по апрель 2009 года

|

Период

|

Доля металлов на ОМС в Российских банках (% к итогу)

|

|

золото

|

серебро

|

платина

|

палладий

|

|

2006

|

75

|

15

|

5

|

5

|

|

2007

|

75

|

17

|

5

|

3

|

|

2008

|

76

|

11

|

11

|

1,5

|

|

Май 2009

|

70

|

17

|

9

|

4

|

Как видно из приведенной выше таблицы объемы золота на ОМС значительно превышает долю всех остальных металлов вместе взятых.

Динамика рынка обезличенных металлических счетов в Российской Федерации также свидетельствует об устойчивом росте спроса на драгоценные металлы со стороны частных инвесторов:

Рис.3 Динамика рынка обезличенных металлических счетов в РФ с 2006 по 2008 гг. (млн. долл.)

Однако, не смотря на то обстоятельство, что драгоценные металлы (в первую очередь золото) уже достаточно давно пользуются популярностью у инвесторов и являются перспективным направлением для размещения временно свободных средств в период финансово-экономического кризиса инвестору необходимо иметь четкое представление об основных достоинствах и недостатках различных способов инвестирования средств в драгоценные металлы.

В соответствии с законодательством Российской Федерации к драгоценным металлам относятся: золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений и осмий) [2]. При этом, согласно Инструкции № 50 ЦБ РФ от 1 ноября 1996 года только четыре из восьми этих металлов считаются банковскими, а следовательно, только они доступны для операций инвесторов в России.

К числу основных способов инвестирования средств в драгоценные металлы в Российской Федерации можно отнести следующие: инвестиционных монет, обезличенных металлических счетов (ОМС), слитков драгоценных металлов и ювелирных украшений. При этом, каждый из способов инвестирования средств в драгоценные металлы имеет свои достоинства и ограничения в использовании.

Таблица 1. Сравнительная характеристика основных способов инвестирования средств в драгоценные металлы:[3]

|

Характеристические особенности

|

ОМС

|

Инвестиционные монеты

|

Слитки драгоценных металлов

|

Ювелирные украшения

|

|

Необходимость уплаты инвестором НДС при использовании инструмента

|

отсутствует

|

отсутствует

|

выплачивается

|

выплачивается

|

|

Форма существования металла

|

виртуальный металл

|

в виде инвестиционных монет из драгоценных металлов

|

в виде слитков драгоценных металлов

|

в виде ювелирных украшений

|

|

Регулирование оборота драгоценных металлов Банком России

|

Регулируется(Положение №50 ЦБ РФ)

|

Регулируется (Положение №50 ЦБ РФ)

|

Регулируется(Положение №50 ЦБ РФ)

|

не регулируется

|

|

Хранение металла

|

Нет необходимости

|

Осуществляется инвестором или банком в случае открытия монетного счета

|

Осуществляется инвестором или банком в случае открытия счета ответственного хранения

|

Осуществляется инвестором

|

|

Возможность использования в качестве объекта залога под банковские ссуды

|

отсутствует

|

существует

|

не ограничена

|

ограничена

|

|

Наличие дополнительной ценности объекта инвестирования

|

отсутствует

|

Дополнительной ценности не имеет за исключением случаев приобретения коллекционных монет, которые имеют дополнительную "нумизматическую ценность”

|

отсутствует

|

Имеет дополнительную “художественную ценность”. Кроме того, многие изделия содержат вставки из драгоценных камней

|

|

Источники формирования дохода

|

Банковский процент (0-7%) и изменение курсовой стоимости металла

|

Изменение курсовой стоимости металла. В случае коллекционных монет возможен дополнительный доход за счет прироста коллекционной “нумизматической ценности”

|

Изменение курсовой стоимости металла

|

Изменение курсовой стоимости металла. Также возможно получение дополнительного дохода за счет прироста “художественной ценности ” изделия и стоимости драгоценных камней

|

|

Степень ликвидности инвестиционного инструмента

|

Высокая

|

Средняя степень ликвидности

|

Ниже средней

|

Низкая степень ликвидности

|

Примечания к таблице:

1. В данной таблице под ликвидностью понимается скорее не сама способность объектов инвестиций превратиться в деньги, а возможность их реализации по “справедливой стоимости”, а не по цене лома или возможности их сдачи в ломбард.

2. НДС уплачивается только при движении физического металла, в то время, как ОМС имеет дело с виртуальным металлом (за исключением случаев, когда сбережения снимаются со счета в виде слитков драгоценных металлов);

3. Доходы от операций с драгоценными металлами с использованием ОМС не облагаются НДФЛ, за исключением банковских процентов, выплачиваемых владельцу счета;

4. При приобретении металла в виде слитков ф.л. может избежать уплаты НДС, если он оставляет слитки на хранение в банке, однако, в данном случае оплачиваются услуги хранения;

[2] 41-ФЗ «О драгоценных металлах и драгоценных камнях» (в ред. от 24 июля 2007 года)- Гл. I, ст. 1.

[3] Таблица составлена автором с использованием следующих источников:

Ювелирное производство из золота в РФ существенно снизилось// Ювелирная Россия, № 92, 2009 г. – с. 4-5.

Инвестиции в драгметаллы: перспективы // Ювелирная Россия, № 91, 2009 г. – с. 4-5.

Так, на основании пп. 9 п. 3 ст. 149 Налогового кодекса Российской Федерации (далее - Кодекс) операции по реализации драгоценных металлов в слитках Центральным банком Российской Федерации и банками физическим лицам не подлежат налогообложению налогом на добавленную стоимость при условии, что эти слитки остаются в одном из хранилищ (Государственном хранилище ценностей, хранилище Центрального банка Российской Федерации или хранилищах банков). При осуществлении операций с обезличенными металлическими счетами необходимость уплаты НДС не возникает в следующих случаях:

- если при открытии ОМС клиент вносил средства в виде слитков драгоценных металлов;

- если получение средств с ОМС происходит в денежной форме, а не в виде слитков драгоценных металлов.

5. При продаже слитка любая царапина на нем может привести к значительной потере в стоимости, кроме того, при продаже слитка банку его экспертиза проводится за счет клиента;

6. НДС не платится при покупке инвестиционных монет, однако, НДС подлежит уплате для коллекционных (памятных монет). Выпуск коллекционных монет, как правило, приурочен к знаменательным событиям и памятным датам, кроме того, они, как правило, обладают более высоким качеством чеканки, чем инвестиционные монеты;

7. Стоимость коллекционных монет, в основном, определяется не стоимостью металла, а ее коллекционными качествами (тираж монеты, полнота собранной серии и пр.);

8. Инвестиционные монеты, как правило, выпускаются большими или даже неограниченными тиражами и их стоимость, в первую очередь, определяется стоимостью металла;

9. В отношении любой монеты из драгоценных металлов банк может применять дисконт к ее первоначальной стоимости при обратном выкупе у клиента;

10. Контроль за движением металла со стороны Банка России происходит не только на этапе приобретения чистого металла в виде слитков, но и при осуществлении операций с ОМС, при этом контроль осуществляется не только Центральным банком, но и Службой финансового мониторинга;

11. Виртуальная форма существования металла для ОМС определяется механизмом открытия и закрытия соответствующих счетов: при открытии счета осуществляется пересчет суммы вклада в количество металла по текущей рыночной стоимости металла, закрывается счет путем обратной конвертации, либо в виде физического металла;

12. Банковский процент зависит от условий конкретного банка и типа открытого счета (срочный или до востребования);

13. Дополнительным минусом ОМС является то, что ОМС не входят в систему страхования вкладов;

14. Существование “нумизматической ценности” монет, выполненных из драгоценных металлов, и “художественной ценности” ювелирных изделий сближает инвестиции в данные объекты, по своей сущности, к инвестированию в объекты тезаврации;

15. Безусловно, изменение рыночной стоимости металла будет влиять на уровень доходности инвестиций во все рассматриваемые объекты, однако определяющими в уровне доходности инвестиций подобные изменение стоимости металлов (доходности инвестиций) будут для ОМС, слитков драгоценных металлов и инвестиционных монет, в то время, как для коллекционных монет и дизайнерских ювелирных изделий основу прироста стоимости будет формировать их “нумизматическая” и “художественная” ценности, соответственно. Кроме того, в случае приобретения ювелирных украшений дополнительным источником дохода может быть также прирост стоимости драгоценных камней, использованных в качестве вставок.

Основные способы инвестирования, представленные в таблице, были рассмотрены с позиции мелких инвесторов, в первую очередь, физических лиц, однако, стоит заметить, что помимо рассмотренных выше способов инвестирования средств в драгоценные металлы существуют также и другие возможности осуществления подобных инвестиций: приобретение акций золотодобывающих компаний, производных финансовых инструментов (фьючерсов и опционов) и бумаг зарубежных “металлических” фондов ETF (Exchange Trade Funds). Кроме того, все рассмотренные выше способы инвестирования средств в драгоценные металлы (за исключением ОМС) имеют дело с физическим металлом, в то время как приобретение ценных бумаг ПНП, бумаг ETF-фондов и работа с производными финансовыми инструментами, в первую очередь предполагает размещение средств в виртуальный металл.

Данные способы инвестирования средств в драгоценные металлы также имеют свои ограничения. Так, например, работа с производными финансовыми инструментами требуют от инвесторов специальных знаний и не подходят для использования широким кругом инвесторов. Приобретение акций добывающих компаний также требуют дополнительных условий: открытие биржевого счета или передача средств в доверительное управление, кроме того, данные инвестиции в условиях кризиса обладают более высоким уровнем риска, т.к. появляются дополнительные риски, связанные с деятельностью эмитента. Приобретение же бумаг ETF фондов связано с дополнительными трудностями в области налогообложения, а также необходимостью знания международных правил и процедур, кроме того, существуют дополнительные риски, связанные с эффективностью деятельности самого фонда.

Таким образом, по результатам проведенного анализа стоит сказать, что для индивидуальных, мелких инвесторов наиболее целесообразным способом инвестирования средств в драгоценные металлы являются обезличенные металлические счета и монеты из драгоценных металлов.

Список использованной литературы и источников информации

1. Налоговый кодекс РФ. – ч. 2.

2. Федеральный закон «О драгоценных металлах и драгоценных камнях» (в ред. от 24 июля 2007 года).

3. Инструкция Центрального банка РФ № 50 от 1 ноября 1996 г. «Положение о совершении кредитными организациями сделок с драгоценными металлами на территории Российской Федерации и порядке проведения банковских операций с драгоценными металлами».

4. Алексеев И. С. Основы производства драгоценных металлов, алмазов и ювелирных украшений: учебное пособие / И. С. Алексеев. – М.: КНОРУС, 2009.

5. Мировой рынок золота 2009 / аналитический отчет NBL Gold.

6. Мировой рынок серебра 2009 / аналитический отчет NBL Gold.

7. Мордовина И. А. Развитие российского рынка золота и совершенствование операций банков с драгоценными металлами. - Курск: Изд-во Регионального финансово-экономического ин-та, 2008.

8. Чертков А. С. Институциональная экономика рынка драгоценных металлов и драгоценных камней. - Москва: Алмазы и золото, 2009.

9. В банках жалуются на дефицит драгоценных монет // Ювелирная Россия, № 102, 2009 г.

10. Инвестиции в драгметаллы: перспективы // Ювелирная Россия, № 91, 2009 г.

11. Johnson Matthey Platinum 2009/ Annual analytical review.

12. Official web-site of London bullion metal association – www.lbma.org.uk

Рекомендуемые комментарии

Зарегистрируйтесь